Guerre des prix, multicanal, nouvelles exigences des clients, pression du e-commerce… Euler Hermes publie sa première étude sur la digitalisation du commerce de détail et analyse l’impact de la digitalisation et des évolutions de la demande des consommateurs sur les entreprises du secteur.

Cette enquête évalue les risques, les défis et les opportunités liés à la digitalisation rapide du secteur du commerce de détail. Elle est basée sur l’analyse des 1 500 experts du risque qui travaillent pour Euler Hermes dans le monde entier, et se focalise sur 12 pays : Allemagne, Brésil, Chine, Corée du Sud, Espagne, Etats-Unis, France, Inde, Italie, Japon, Royaume-Uni et Russie.

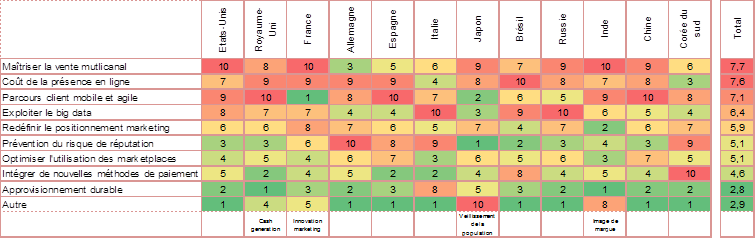

Les 10 principaux défis pour les détaillants dans le monde

Classés par les experts Euler Hermes du risque dans le secteur du commerce de détail, de 1 (moins important) à 10 (plus important)

Commerce de détail : 3 défis à relever pour sortir la tête de l’eau

A l’échelle mondiale, les ventes au détail ont cru de +4,8% par an en moyenne sur les dix dernières années. Alors que l’activité en ligne ne représentait que 9% des ventes en 2016, elle devrait s’étendre significativement à 15% d’ici 2020. Alimentée tant par l’offre que par la demande, cette accélération est soutenue par les actions des digital natives et par les plateformes commerciales, qui bouleversent et refondent l’industrie.

Les guerres des prix féroces ont asséché les ressources financières de nombreux acteurs traditionnels du marché. Plusieurs détaillants pourtant bien établis n’ont pas réussi à s’adapter à la digitalisation de la chaîne logistique, ni à répondre au défi grandissant de « l’expérience consommateur ».

En conséquence, la rentabilité (EBIT) est passée de 8% en 2011 à 5,7% en 2016. Les grands détaillants[1] ont payé un lourd tribut : les défaillances de grandes entreprises du secteur ont augmenté de +66% au plan mondial. Pour prévenir les difficultés financières, bon nombre d’entreprises sont passées à l’offensive. En 2016, les détaillants ont dépensé 2 000 Mds USD pour acquérir des entreprises technologiques. Un montant stupéfiant : pour comparaison, cette somme s’élevait à 148 Mds USD en 2014.

« Le commerce de détail arrive à un moment charnière », explique Maxime Lemerle, Responsable des études sectorielles et défaillances chez Euler Hermes. « Nombre de détaillants traditionnels doivent repenser entièrement et au plus vite leur modèle économique. L’enjeu consiste à trouver le juste équilibre entre le digital et le physique, pour répondre aux évolutions de la demande. Nous avons ainsi identifié trois défis principaux à relever dans les 5 ans à venir :

- La vente multicanal : proposer au consommateur une expérience d’achat homogène que ce soit en ligne, par téléphone ou en magasin.

- Le coût de la présence en ligne : un investissement majeur et périlleux pour les détaillants, qui, dans un environnement de guerre des prix, ne disposent pas de leviers de croissance pour compenser un tel coût.

- La mobilité : l’élaboration d’un parcours client mobile par la digitalisation de l’offre et l’utilisation de l’Internet des Objets.

Finalement, le choix qui s’offre aux détaillants n’est pas si cornélien : ils doivent s’adapter, ou risquer de disparaître. »

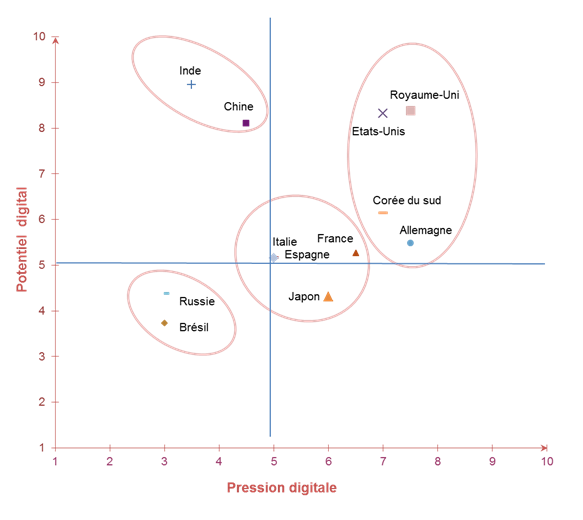

En mesurant d’une part la pression digitale qui pèse sur les détaillants dans le monde, et d’autre part leur capacité à se transformer en ce sens, 4 groupes de pays se distinguent.

1. La pression digitale s’intensifie aux Etats-Unis, au Royaume-Uni, et en Allemagne

Les Etats-Unis, le Royaume-Uni, et l’Allemagne ont le plus à gagner (ou à perdre) de la digitalisation. Tandis que dans ces 3 pays, la plupart des détaillants semblent bien positionnés pour s’adapter à l’évolution de la demande, la pression du changement y est particulièrement intense. Leur modèle économique doit se transformer de manière urgente, en adéquation avec les nouvelles attentes des consommateurs.

Etats-Unis : Pour prospérer, il faut d’abord survivre

Aux Etats-Unis, les ventes au détail ont rebondi de +3% a/a en valeur fin 2016. Elles devraient accélérer en 2017 et en 2018, grâce à la croissance de la consommation des ménages et au rétablissement du pouvoir de fixation des prix des détaillants. Cependant, une hausse du coût des importations pourrait être lourde à porter pour les entreprises du secteur.

Des stratégies de différenciation sont nécessaires pour augmenter les marges et survivre dans un environnement incertain, où les magasins ferment à un rythme effréné. Le segment de l’alimentaire a jusque-là été épargné, contrairement au prêt-à-porter et à l’électronique, les deux principales victimes des restructurations et des défaillances. Les détaillants américains devraient se concentrer sur la qualité et l’innovation dans l’expérience consommateur, et faire évoluer leurs modes de livraison, dans un marché où 70% des consommateurs achètent en ligne.

Royaume-Uni : La menace du Brexit

Avec le Brexit, les perspectives économiques pour 2017 et 2018 sont incertaines. Les dépenses du consommateur britannique devraient ralentir, pesant ainsi sur les ventes au détail. Les ventes au détail se sont reprises depuis fin 2016 (+3% a/a en valeur), après avoir stagné aux alentours de +1% au T3 2015. Mais les sévères pressions sur les prix et la faiblesse de l’inflation (+0,7% en 2016) ont contribué à la guerre des prix. La concurrence des activités en ligne met le commerce de détail sous pression ; pour remplir le défi de l’intégration du digital et du physique, il faudra miser sur le développement technologique et sur les nouveaux moyens de paiement. Cela permettrait de limiter les impacts négatifs du Brexit pour le commerce de détail.

Allemagne : Ça marche pour les discounters et les on-liners

A partir de 2017, le retour de l’inflation et le ralentissement de la consommation réelle annoncent une moindre croissance nominale des ventes au détail en Allemagne. Les détaillants ont souffert du spectaculaire déclin de la rentabilité, de 7% en 2011 à 2,9% en 2016. Les discounteurs et les spécialistes de la vente en ligne sont bien placés pour maintenir leur dynamique de croissance, alors que les segments de la mode et de l’électronique sont sous pression.

Pression et potentiel digital pour les détaillants

2. En France, au Japon, et en Italie, la pression digitale est forte, mais le potentiel de transformation est limité

Dans le commerce de détail, la France, le Japon, et dans une moindre mesure l’Italie, subissent une forte pression digitale, mais ont un potentiel de transformation digitale limité. Ces marchés font face à une potentielle situation de restructuration, qui pourrait s’avérer confuse et coûteuse, alors que la rentabilité des détaillants n’est pas au mieux.

France : A la recherche de l’innovation perdue

Même si le hard-discount est moins présent en France (10% de part de marché) qu’en Allemagne (40%), la guerre des prix s’est intensifiée dans le pays depuis 4 ans. Sur cette période, la croissance des ventes au détail n’a jamais excédé +1,5% a/a en valeur. L’accélération de la consommation privée en 2016 (+1,8% en termes réels) a été contrée par la stagnation des prix, avec une inflation proche de 0%. Les grands détaillants ont particulièrement subi cette situation : 7 ont fait faillite en 2015, et 1 en 2016.

« Les consommateurs français, dont 64% achètent en ligne, sont disposés à consommer différemment. Mais malgré quelques exemples de succès, les détaillants français n’ont pas réussi à répondre à ces attentes. En résulte une détérioration prononcée de leurs états financiers. Dans le commerce de détail français, le résultat d’exploitation a reculé à 3,7% en 2015 et à 2,6% en 2016, tandis que l’endettement est monté jusqu’à 95% », développe Maxime Lemerle.

Après avoir longtemps considéré le e-commerce comme un canal parallèle, les détaillants français commencent seulement à investir pour rattraper leur retard dans la course digitale.

La légère reprise de l’inflation (+1,1% attendu en 2017) et de la consommation (+2%) peut représenter pour les détaillants français une occasion majeure de stimuler leur pouvoir de fixation des prix, érodé par des années de guerre des prix intense. L’alimentaire, les spécialistes de la vente en ligne et les segments bio et organiques devrait parvenir à tirer leur épingle du jeu. En revanche, le prêt-à-porter et l’électronique risquent de souffrir.

Japon : La pyramide inversée

Bien que toujours dans le rouge, les ventes au détail japonaises suivent une tendance à la hausse depuis octobre 2016. Cependant, la pyramide des âges inversée et le vieillissement rapide de la population ne sont pas de bon augure pour la croissance de la consommation.

Les bénéfices dans le secteur du détail au Japon sont passés de 6% en 2013 à 5% en 2016, tandis que le taux d’endettement net a augmenté de 10 points à 75% au cours de la même période. Les commerces de proximité et les spécialistes de la vente en ligne sont les segments les moins sensibles. Le commerce de détail général et le secteur de l’équipement de la maison et du bureau souffrent quant à eux d’un positionnement peu attrayant.

Italie : Attraction et répulsion

En Italie, le commerce de détail était de retour dans le rouge au début 2017, en raison d’une baisse de la confiance des consommateurs et du ralentissement des dépenses privées. La situation financière des détaillants italiens s’est fortement détériorée : le taux d’endettement net a grimpé de 36% à 250% entre 2011 et 2016.

Les détaillants de produits de luxe et de niche se concentrant sur les produits ‘développement durable’ disposent de belles perspectives. En revanche, les segments des produits d’équipement de la maison et du bureau et l’électronique ont eu recours à des stratégies de prix bas qui menacent leur rentabilité.

3. La Chine et l’Inde bien protégées des pressions externes par leurs barrières à l’entrée

Les détaillants chinois et indiens ont déjà une conscience aigüe du potentiel lié à la digitalisation. Les barrières à l’entrée protégeant ces marchés sont solides et les détaillants principaux veillent à leur maintien, mais les acteurs avisés ont le potentiel pour gagner des parts de marché significatives.

Chine : L’appel d’air de l’Online-to-Offline

Dès 2017, la croissance des ventes au détail du marché chinois devrait se stabiliser autour de +9% en volume, soit légèrement en-dessous de la moyenne de long terme, supérieure à 10%. Les détaillants misent sur une stratégie Online-to-Offline (attirer les clients potentiels des canaux de vente en ligne vers les magasins physiques), de façon à exploiter les possibilités offertes par l’émergence d’une nouvelle classe moyenne.

Les détaillants chinois cotés en bourse ont connu une diminution notable de leurs dettes. L’endettement net a chuté à 42% en 2015-2016, contre 51% en 2014. La rentabilité reste élevée, à 10,5%. Les détaillants en électronique et en ligne devraient conserver leur dynamique, tandis que le segment du luxe doit s’attendre à une restructuration en raison de l’impact de la politique anti-ostentatoire du pays.

Inde : Les paris sont ouverts

Le taux de croissance des ventes au détail en Inde devrait se stabiliser autour de +3% à +4% en 2017 et au-delà, soutenu par une forte croissance de la demande et par des politiques gouvernementales accommodantes. Le taux d’endettement s’est réduit, de 86% en 2013 à 70% en 2016. Dans le même temps, les marges se sont redressées de 4% en 2013 à 7% en 2016. Le bon élève sera le segment de l’alimentation, qui va profiter d’un effet de volume avec l’augmentation des dépenses de consommation.

4. Le Brésil et la Russie dépassés dans la course au digital

Au Brésil et en Russie, le commerce de détail ne subit qu’une pression au changement limitée de la part des consommateurs et des nouveaux entrants, qui sont peu nombreux. Ceci ne représente qu’une bénédiction déguisée : les principaux acteurs du secteur, toujours confrontés à des difficultés structurelles et financières, n’ont pas les capacités requises pour se lancer dans un plan de transformation,

Russie : Un décalage entre les capacités et les attentes

Après une chute de -4,5% en 2016, la reprise économique et le ralentissement de l’inflation viendront soutenir le redressement progressif des ventes au détail en Russie en 2017-2018. Un retour dans le positif est envisageable. 2016 a été témoin des difficultés persistantes des détaillants russes : les niveaux d’endettement ont été considérablement réduits, mais ils restent élevés (à 130% en 2016) et le résultat d’exploitation est tombé à 3% contre 6,1% il y a deux ans. Les distributeurs alimentaires et les enseignes de hard discount profitent du caractère indispensable de leurs produits, tandis que les détaillants en électronique et les détaillants alimentaires indépendants ont été les premières victimes de la récession des années 2015-2016.

Brésil : La chance du débutant s’est envolée

Alors que le Brésil sort difficilement d’une forte récession, les ventes au détail ont sombré dans le rouge suite à l’explosion du taux de chômage. Compte tenu des perspectives de consommation peu engageantes, la situation ne devrait pas s’améliorer en 2017. La capacité financière des détaillants brésiliens s’est détériorée de façon considérable au cours des deux dernières années.

Le taux d’endettement net a grimpé à 110% en 2016, contre seulement +70% en 2014. Les segments du prêt-à-porter, de l’alimentation et des produits de consommation courante ont bien résisté. L’électronique est le segment le plus exposé aux risques en ce début 2017, avec un endettement vertigineux de 300% et des profits faibles à seulement 2,9%.

[1] Détaillants dont le chiffre d’affaires est supérieur ou égal à 10 millions USD