Livraison, Click & Collect, Direct-to-Consumer, Marketplace… Le e-commerce est le théâtre de toutes les innovations.

Des innovations testées, validées et adoptées par les consommateurs. Mais des innovations qui rendent le e-commerce plus complexe – pour les e-shoppers comme pour les enseignes.

Foxintelligence fait ici le bilan de l’année 2023 en e-commerce et livre quelques tendances à suivre de près pour les mois à venir…

Les insights à retenir :

Le e-commerce est toujours le canal le plus dynamique en termes de mixité de catégories

Les champions mondiaux comme Apple et Amazon sont remis en question par les acteurs locaux

Le modèle de la marketplace surperforme toujours, boosté par le fulfillment et sa croissance rapide

Les plateformes de e-commerce chinoises redéfinissent les règles du e-commerce

TikTok Shop s’étend de manière agressive – et pas uniquement sur les catégories mode et beauté

Etat des lieux du e-commerce en Europe

Depuis la crise sanitaire, la croissance du e-commerce en ligne a été bien plus élevée que celle des autres canaux.

Durant le Covid, on pouvait noter une croissance à deux chiffres. Mais depuis le retour à la normale, le e-commerce continue de croître plus rapidement qu’avant la crise sanitaire.

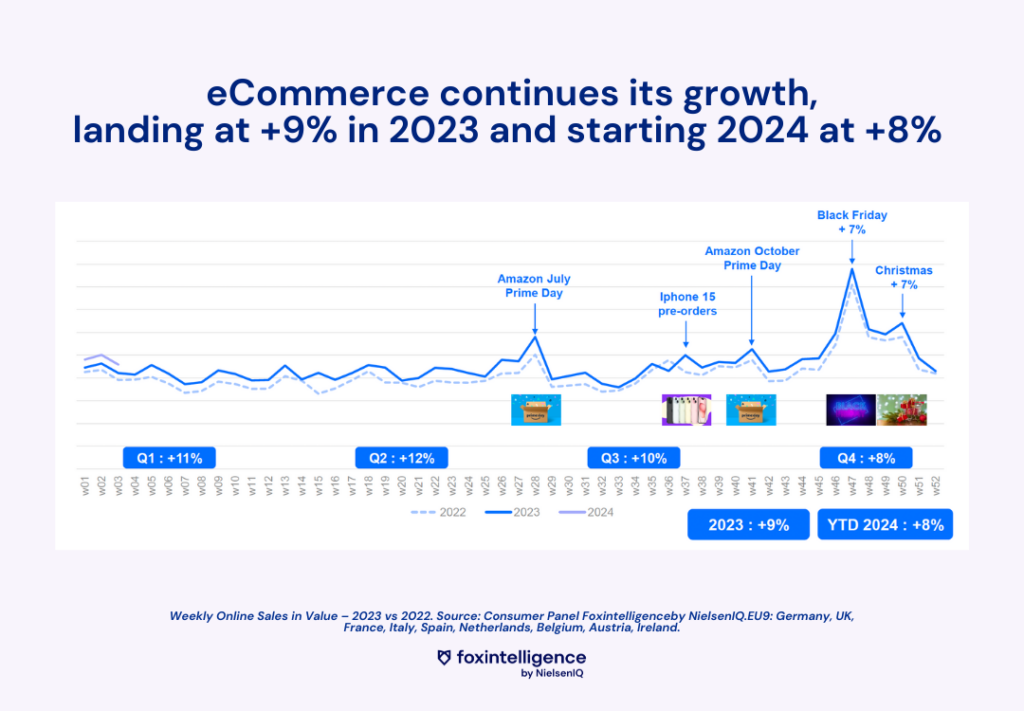

La croissance du e-commerce sur l’année 2023 est toujours forte : 9% de croissance.

Si l’on décompose cette croissance par trimestre, on peut dire que le premier semestre 2023 a été le plus dynamique puisque la croissance était encore à deux chiffres.

Sur la seconde moitié de l’année – surtout le 4e trimestre qui est la saison la plus important pour le e-commerce en raison du Black Friday et des ventes de fin d’année – la croissance a diminué.

Dans l’ensemble, le e-commerce est un canal toujours qui reste plus dynamique que les canaux hors ligne.

Si l’on observe les premières semaines de 2024, le mois de janvier est déjà à +8% de croissance par rapport à 2023…

Dépense moyenne et fréquence d’achat en ligne en 2023

On constate des différences importantes entre les différents marchés.

La dépense en ligne moyenne en 2023 varie entre 816 € pour l’Irlande et 2 120 € pour l’Allemagne.

La fréquence d’achat, quant à elle, oscille entre 16 commandes annuelles pour la Belgique, et 42 au Royaume Uni.

Allemagne : 2 120 € pour 35 commandes

UK : 1 866 € pour 42 commandes

France : 1 756 € pour 27 commandes

Italie : 1 112 € pour 21 commandes

Espagne : 907 € pour 20 commandes

Pays-Bas : 1 147 € pour 19 commandes

Belgique : 1 071 € pour 16 commandes

Autriche : 1 582 € pour 25 commandes

Irlande : 816 € pour 18 commandes

Pour comprendre du mieux que possible le comportement d’achat des consommateurs, il est intéressant d’analyser le mix catégoriel.

Category mix : quelles sont les catégories qui drivent le e-commerce ?

Le mix catégoriel a connu beaucoup de mouvement au cours des dernières années.

L’électronique a connu une croissance très rapide durant la crise sanitaire, puis a diminué en raison d’un taux d’équipement élevé.

La catégorie des biens de consommation courante, quant à elle, est également montée en flèche, notamment grâce à de nouvelles façons de faire des achats (comme le Click & Collect) ou l’arrivée de nouveaux acteurs (le quick commerce).

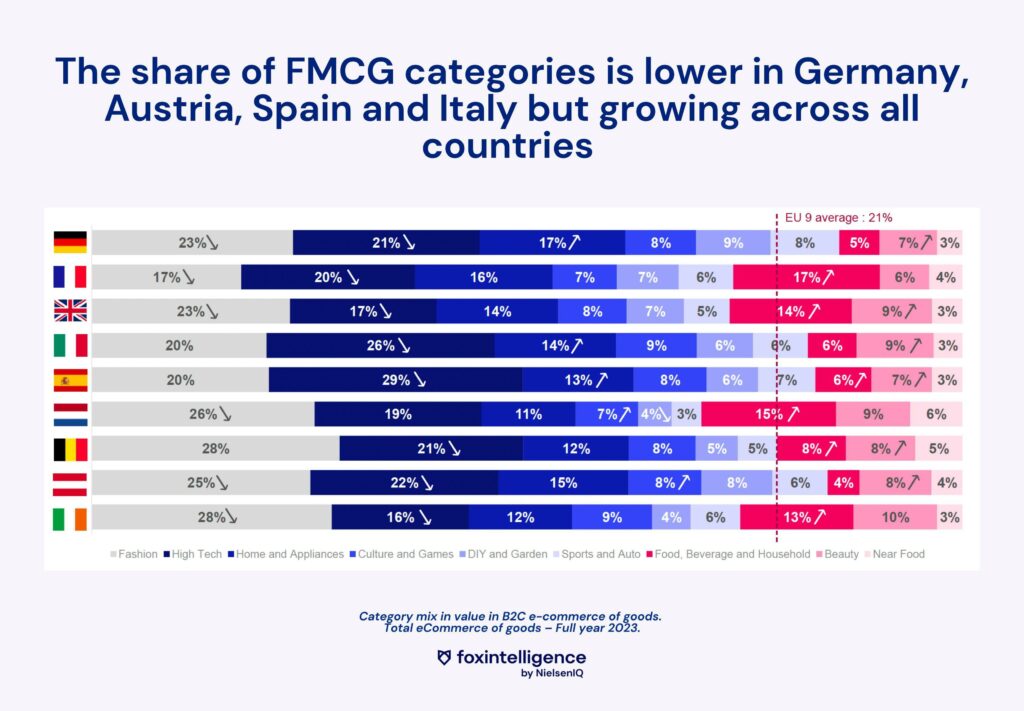

Dans l’ensemble des pays analysés, on constate que les catégories à rotation rapide (food, beverage, household, beauty, near food) sont en augmentation.

En moyenne, 20% de la dépense moyenne des e-shoppers est dédiée à ces catégories. Le contexte inflationniste n’y est pas pour rien puisqu’il a fait augmenter la part de ces produits en valeur.

On remarque aussi que les catégories high tech et mode – qui étaient plus élevées pendant le Covid- sous performent désormais en ligne.

Notons malgré tout que ces catégories restent très présentent dans le mix, grâce aux prix des articles qui sont plus élevés que ceux des biens de consommation courante.

Si l’on pousse l’analyse par pays, le paysage est très différent.

En France, au Royaume-Uni et aux Pays-Bas, la part de l’alimentation, des boissons et de l’entretien de la maison est nettement plus élevée que dans les autres pays.

En Allemagne par exemple, la part de l’alimentation et des boisson ne dépense pas 5% du mix global.

Pour les retailers et les marques, il est indispensable de comprendre la composition de la distribution dans chaque pays, pour adapter leur stratégie en fonction.

Les acteurs qui ont le mieux performé en e-commerce en 2023

Les marques les plus vendues en valeur

Sans surprise, Apple et Amazon font partie des 5 acteurs qui ont le mieux performé en e-commerce en 2023.

Si l’on regarde par marque, Apple domine – sans être numéro 1 dans l’ensemble des marchés.

On note aussi qu’Apple sous-performe par rapport à 2022 : la part de marché relative de la marque est en baisse.

Apple est l’une des entreprises les plus valorisées au monde, mais n’en reste pas moins confrontée à des défis.

Samsung est premier ou deuxième dans tous les marchés, sauf en Irlande, ou Shein est sur la 1e marché du podium. En 2023, la marque a ouvert son siège social à Dublin, augmentant à priori son capital sympathie auprès des irlandais.

Si l’on résonne par catégorie, l’électronique et la mode sont donc en tête. Par ailleurs, la mode ne connaît pas une croissance aussi élevée que certaines autres catégories.

Nike est présente sur le podium, mais la marque se développe moins rapidement que certains de ses concurrents. On voit que dans l’ensemble des pays, les parts de marché de la marque sont stables, ou en baisse.

Si l’on se penche sur la fast fashion, Zara et Shein sont des acteurs assez forts.

On remarque également des spécificités locales :

- En Irlande, Dunnes – la marque propre de Dunnes stores – est dans le top 5

- Tesco est dans le top 5 au Royaume-Uni

- En France, on voit le Marque Repère de Leclerc dans plusieurs catégories – c’est l’une des marques les plus achetées en valeur

Les retailers les plus vendus en valeur

Maintenant que nous avons vu les marques les plus vendues – regardons sur quelles plateformes, sur quels sites et quelles applications les consommateurs achètent ces marques.

Amazon est leader dans tous les marchés, sauf un : les Pays-Bas. Bol est en tête, et Amazon en 4e position seulement.

Vinted est en 3e place en France et en 4e en Espagne – confirmant la tendance significative de la seconde main.

Le poids de la marketplace dans le e-commerce

Le modèle de la marketplace a augmenté de 3 points en 2023

Pour les retailers, les marketplaces sont un excellent moyen d’élargir leur assortiment en termes de catégories – ils ont la possibilité d’ouvrir de nouvelles catégories sur lesquelles ils n’étaient pas présents, et de proposer des marques ou des produits sans en gérer les stocks.

Cela représente une opportunité énorme en terme de référencement, puisque plus l’offre d’un retailer est complète, plus il sera visible sur Google.

Une opportunité qui s’accompagne d’un défi : faire face à la concurrence interne entre les ventes de la marketplace et les ventes en détail du retailer. Pour les retailers comme pour les marques, il faut donc trouver le bon équilibre.

Sur les 9 pays d’Europe occidentale analysés, les ventes de la marketplace représentent 36% des achats online en valeur en 2023.

Si l’on prend l’exemple de la France où la catégorie alimentaire est très forte, le modèle de la marketplace est moins mature que dans d’autres pays.

Cela peut expliquer en partie pourquoi la part des ventes de marketplaces en France est plus basse que certains voisins européens.

Mais la tendance est bien présente et l’augmentation de 3 points est significative : les ventes de marketplaces augmentent plus rapidement que les ventes traditionnelles en ligne.

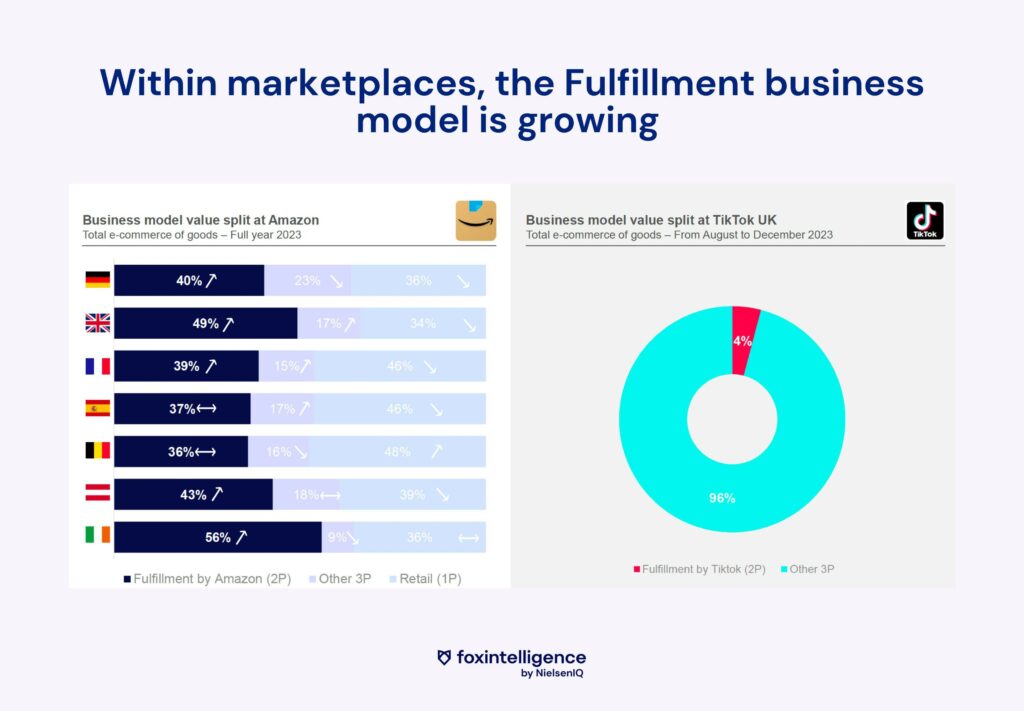

La montée en puissance du fulfillment

Le fulfillment alimente les ventes sur les marketplaces.

En e-commerce, le fulfillment fait référence à l’ensemble des étapes et des mesure prises par le vendeur suite à une commande. À savoir : la préparation, l’emballage, la livraison, le suivi des commandes, la gestion des retours, le SAV.

Optimiser la stratégie de fulfillment permet de rentabiliser et d’optimiser au maximum la logistique d’un site e-commerce.

Les vendeurs ont deux options : soit ils réalisent eux-mêmes ces opérations, ou bien ils peuvent faire appel à un spécialiste du fulfillment.

Amazon a lancé le FBA, le fulfillment by Amazon. Sur le site dédié, on peut lire “Vous vendez, nous expédions”.

Les marques peuvent donc faire appel à Amazon pour la préparation, l’emballage et l’expédition de leurs commandes. Elles peuvent stocker leurs produits dans les centre de distribution Amazon et profiter du réseau de distribution de la plateforme.

On constate que le service FBA domine la plupart des pays, et qu’il connait une croissance plus rapide que certains autres modèles que nous observons.

Sans oublier TikTok : au Royaume-Uni, TikTok a lancé sa marketplace et son service de traitement des commandes en août 2023.

Si l’on regarde les chiffre jusqu’à décembre, le traitement des commandes représente déjà 4% des achats online en valeur sur TikTok Shop au Royaume-Uni.

Le traitement des commandes est devenu une tendance clé qui devrait continuer à croître en 2024.

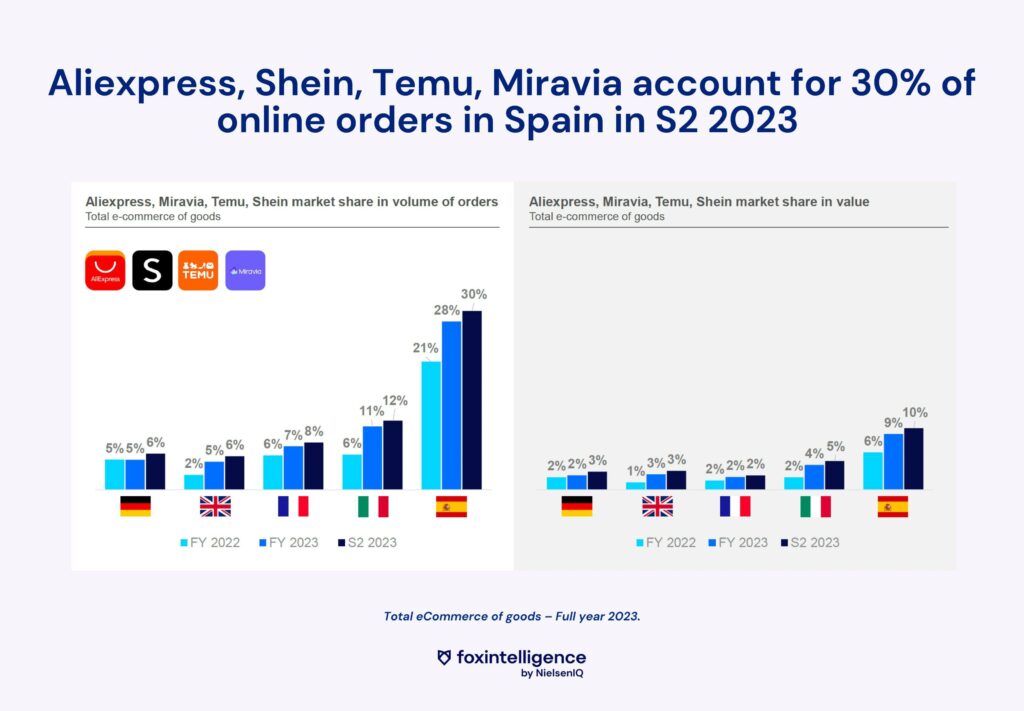

Les plateformes chinoises

En 2023, les plateformes chinoises ont intensifié leur présence sur le marché. L’année passée a notamment été marquée par l’arrivée de Temu.

Si l’on regarde en volume de commandes, la part de Temu, Shein, AliExpress et Miravia dans le total e-commerce est phénoménale.

En valeur absolue, particulièrement en Espagne, on voit que ces plateformes à très bas prix représentent une énorme part du e-commerce.

Les ventes en valeur ne sont évidemment pas aussi élevées puisque le prix moyen est bien plus bas sur ces plateformes. Néanmoins, les chiffres croissent plus rapidement que la moyenne.

Sur l’on observe les performances de ces acteurs un à un, Temu pèse plus lourd qu’AliExpress ou Shein en Allemagne, en Italie et au Royaume-Uni – alors que c’est le dernier arrivant sur la marché. La plateforme a connu une croissance impressionnante au cours des derniers mois.

On remarque que la valeur de la commande moyenne est légèrement plus élevée que celle de la concurrence : cela peut s’expliquer par le fait qu’il existe un montant minimum pour bénéficier de la livraison gratuite.

Shein, qui était à l’origine une plateforme d’ultra fast fashion, a non seulement lancé une marketplace – mais a aussi élargi son assortiment pour s’ouvrir à d’autres catégories que la mode.

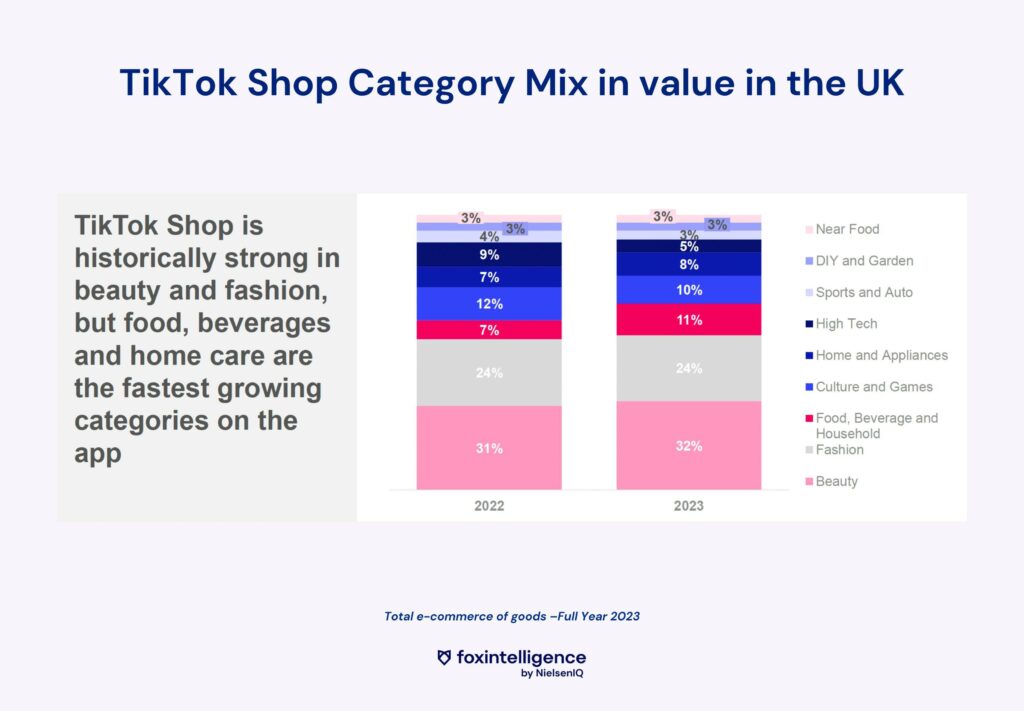

Le social commerce

Depuis peu, TikTok est une plateforme e-commerce. Elle utilise sa popularité et sa connaissance des consommateurs pour vendre de plus en plus de produits.

En 2023, TikTok Shop représente plus de 1% des achats en ligne en valeur au Royaume-Uni.

Si l’on regarde la répartition des catégories et l’évolution entre 2022 et 2023, la beauté et la mode sont bien sûr les grandes gagnantes.

Mais celles dont la croissance est la plus rapide sur l’applications sont les catégories alimentaire, boissons et produits d’entretien.

Même sur une plateforme de divertissement, ces catégories surperforment par rapport aux autres.

Il est également important de comprendre le profil des acheteurs sur TikTok Shop.

Les femmes de la génération Z y sont surreprésentées. Les acheteurs sur TikTok shop sont précieux car leur dépense online est plus élevée que la moyenne.

Non pas parce que leur panier moyen est plus importants, mais parce qu’ils achètent de manière plus régulière.

On a vu précédemment que, toutes catégories confondues, les e-shoppers au UK effectuent 42 commandes en ligne par an.

Pour les acheteurs de TikTok, on est sur 57 commandes…