Alors que 75% des sites marchands avaient atteint leur seuil de rentabilité en 2016, ils ne seraient plus que 63% en 2017 selon une récente étude publiée par Kantar TNS. Une baisse qu’il faut toutefois relativiser puisque 80% des sites ont réussi à maintenir ou augmenter leur rentabilité sur cette même période…

Selon l’édition 2018 de l’étude « La rentabilité et les leviers de croissance des sites e-commerce », réalisée par Kantar TNS pour Webloyalty, si les sites marchands sont au global moins nombreux à avoir atteint leur seuil de rentabilité l’année dernière, ceux qui y sont déjà parvenus semblent pleinement profiter de la croissance du marché en France…

80% des sites ont accru ou stabilisé leur rentabilité

En 2017, un peu plus de 6 sites e-commerce sur 10 (63%) ont atteint leur seuil de rentabilité, soit une baisse de 12 points par rapport à 2016 (75%).

Cette tendance s’explique par la diminution de la part de sites devenus récemment rentables (8% en 2017 vs 19% en 2016).

Toujours concernant l’atteinte de la rentabilité, on enregistre un recul de la proportion des sites leaders (64% en 2017 vs 82% en 2016) et des Pure Players (60% en 2017 vs 76% en 2016), tandis que les acteurs Click & Mortar restent stables (70%).

Dans le détail, 8 sites sur 10 (80%) ont réussi à accroître ou à maintenir leur rentabilité.

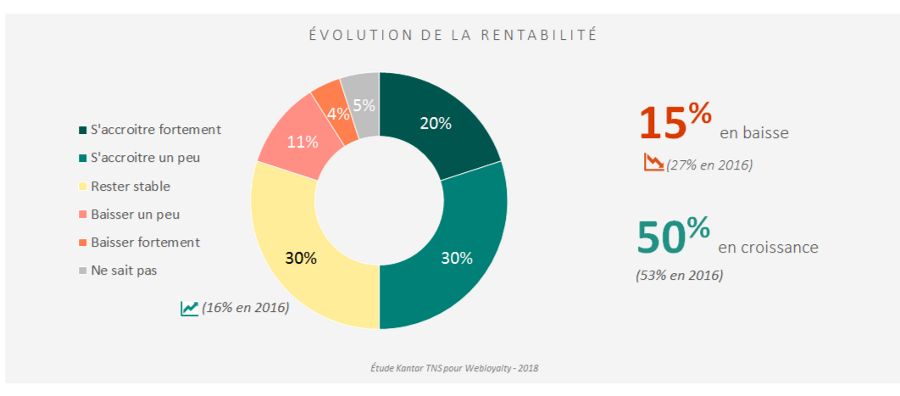

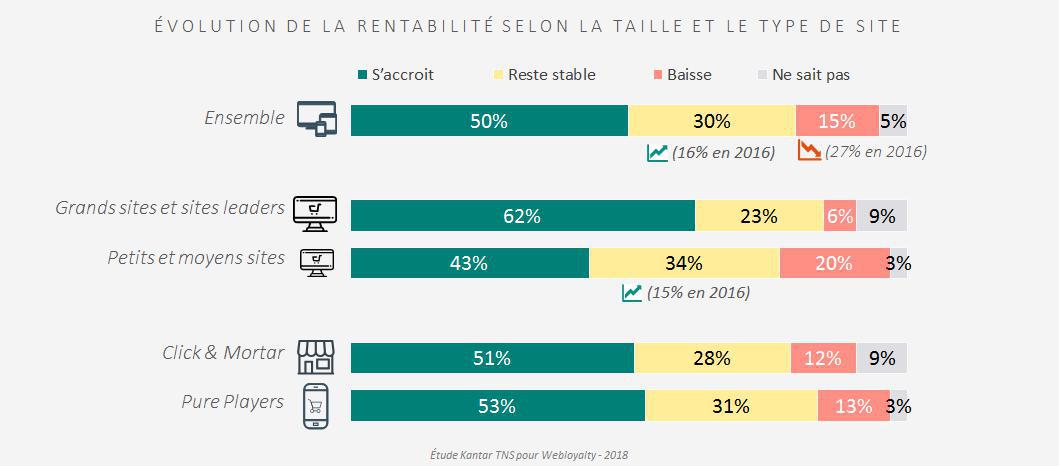

En effet, la moitié (50%) l’a améliorée, soit une part comparable à 2016 (53%). Et 3 sur 10 (30%) l’ont stabilisée, soit deux fois plus qu’en 2016 (16%), ce qui représentait un véritable enjeu, notamment pour les petits et moyens sites.

De plus, ils ont été moins nombreux à voir leur rentabilité diminuer (15% en 2017 vs 27% en 2016).

Les facteurs de ces évolutions ?

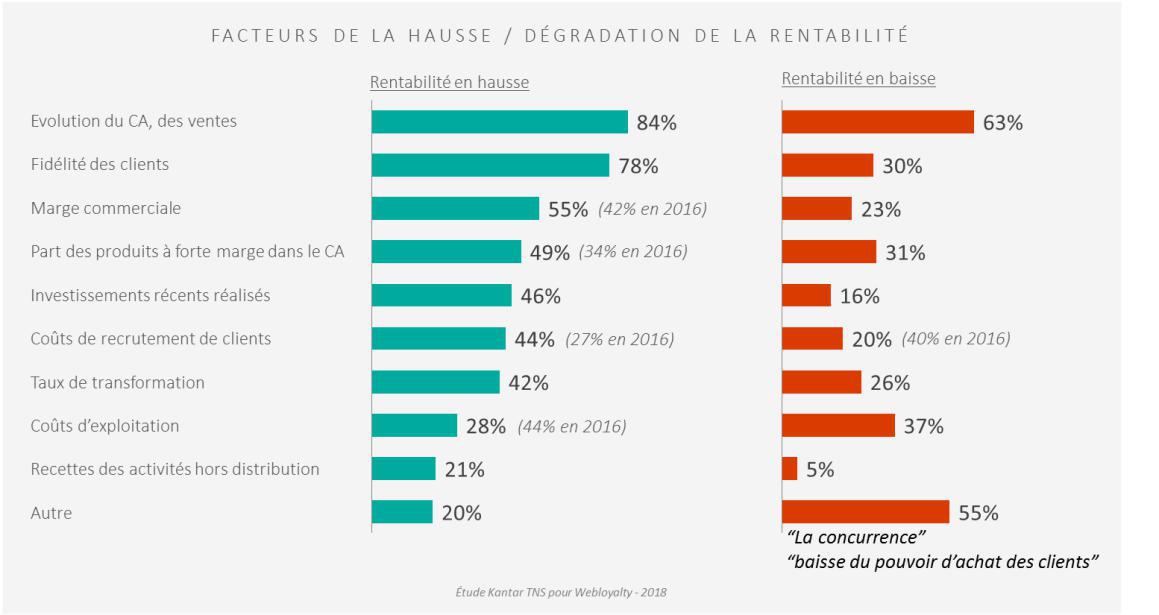

Comme en 2016, la hausse du chiffre d’affaires et des ventes (84%), ainsi que la fidélité des clients (78%) restent les deux principaux leviers d’augmentation de la rentabilité.

On note cependant deux changements majeurs pour cette année 2017.

D’une part, la marge commerciale, qui occupe la 3ème place (55%) contre la 5ème en 2016 (42%), est redevenue un critère important dans la hausse de la rentabilité.

D’autre part, les coûts d’exploitation ont moins pesé sur la progression de celle-ci en 2017 (28%) qu’en 2016 (44%) ainsi que les coûts de recrutement de clients qui étaient un facteur de dégradation important de la rentabilité en 2016 (40%) vs 20% en 2017.

Les sites monétisent moins leur audience qu’auparavant

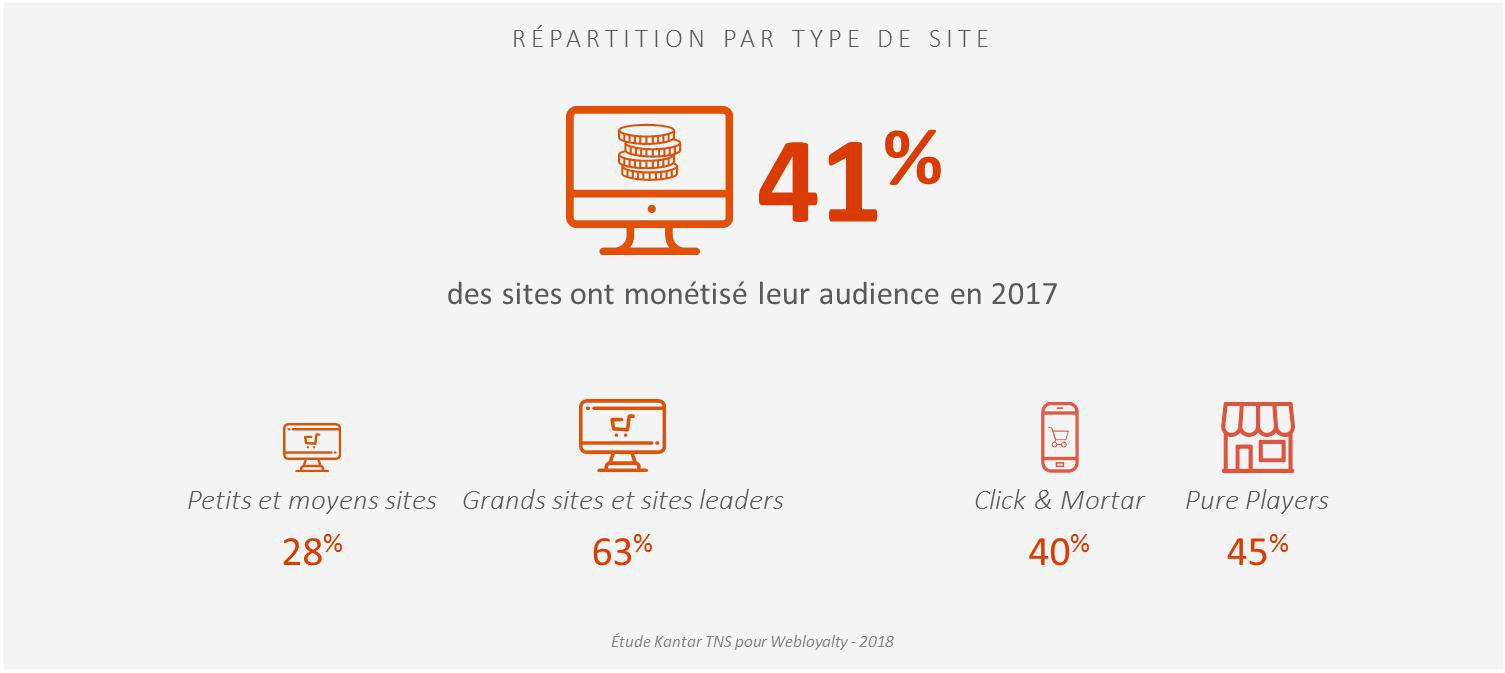

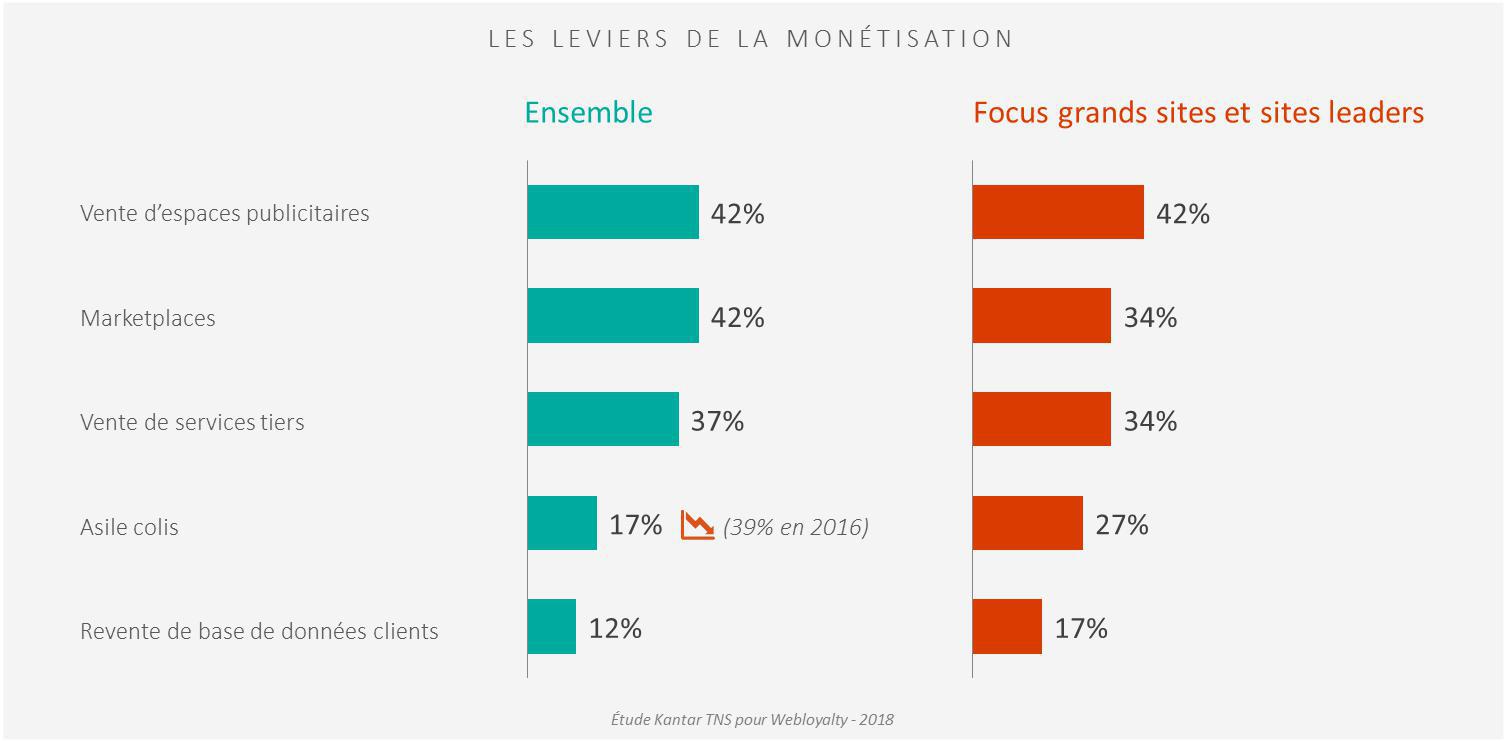

Bien qu’en léger recul la monétisation d’audience a été un levier activé par plus de 4 sites sur 10.

Une baisse visible notamment chez les grands sites et les sites leaders. En toute logique, les petits et moyens sites y font moins fréquemment appel.

Les leviers de monétisation les plus utilisés ont été la vente d’espaces publicitaires et la marketplace (42%). Les grands sites et les sites leaders ont eu davantage recours à la vente d’espaces publicitaires qu’aux marketplaces (42% vs 34%).

Enfin, on observe un recul de l’asile colis, levier majeur en 2016 (39%), qui a perdu de la vitesse en 2017 (17%), même s’il demeure assez couramment utilisé par les grands sites et les sites leaders (27%) tout comme la revente de base de données clients passée de 33% en 2015 à 12% en 2017.

La diversification des offres comme 1er levier de croissance

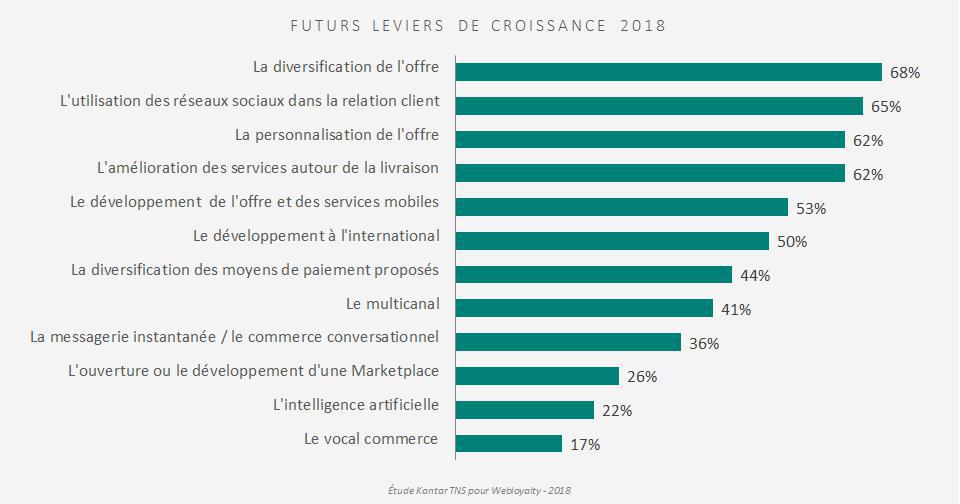

D’après l’étude Kantar TNS, les sites miseront sur la diversification de l’offre (68%) et l’utilisation des réseaux sociaux dans leur relation client (65%) pour atteindre leurs objectifs de croissance.

Les sites marchands interrogés lors de l’ancienne édition de cette étude avaient cité pour la première fois la personnalisation de l’offre comme principal levier de croissance.

Cette année, ce levier demeure en 3ème position des réponses des e-commerçants interrogés, à hauteur de 62% (- 17 points vs 2016) et en même position que l’amélioration des services autour de la livraison.

On note cette année l’apparition de deux nouveaux leviers de croissance, la messagerie instantanée / commerce conversationnel désigné comme un levier de croissance prometteur pour 36% des répondants et le vocal commerce, en dernière position (17%).

Des revenus additionnels réinvestis d’abord dans le recrutement de clients

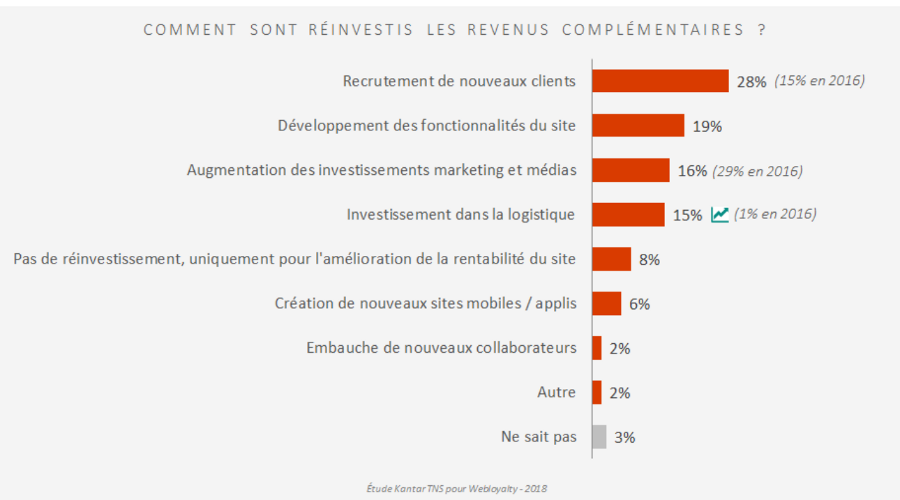

Pour environ 3 sites sur 10 ayant recours à la vente d’espaces publicitaires (29%) et aux marketplaces (31%), celles-ci contribuent à hauteur de plus de 20% dans leur résultat d’exploitation.

Les revenus générés par cette valorisation d’audience sont principalement réinvestis dans le recrutement de nouveaux clients (28%).

Viennent ensuite le développement de fonctionnalités pour le site (19%) et les actions de marketing et médias (16%).

Le podium s’est inversé par rapport à 2016, où le recrutement de nouveaux clients occupait la 3ème position derrière les deux autres. Enfin, la logistique, poste d’investissement quasiment absent des réponses en 2016, arrive en 4ème place (15% en 2017 vs 1% en 2016).

Dans le détail, on observe des stratégies de réinvestissement différentes entre les sites Click & Mortar et les Pure Players. Ainsi le développement des fonctionnalités de leur site est un enjeu plus prioritaire aux yeux des acteurs Click & Mortar (35%) que pour les Pure Players (9%).

Parallèlement, ces derniers misent davantage sur le recrutement de nouveaux clients (32% vs 20%), les investissements marketing et médias (24% vs 11%), et la logistique (15% vs 0%).

Rodolphe Oulmi, Directeur Général de Webloyalty France commente :

« C’est d’abord en augmentant leur chiffre d’affaires que les sites marchands sont parvenus à améliorer leur rentabilité.

Pour y parvenir, soit ils ont valorisé leur audience avec des activités peut-être moins core-business mais fortement contributrices à leur marge d’exploitation comme la vente d’espaces publicitaires, soit ils ont réinvesti immédiatement ces revenus dans le recrutement de nouveaux clients.

Par ailleurs, ils ont visiblement mieux maîtrisé leurs dépenses d’acquisition puisque c’est un facteur de dégradation de la rentabilité pour 20% des sites vs 40% lors de l’exercice précédent »

Méthodologie

Etude réalisée par Kantar TNS : Interviews réalisées par téléphone auprès d’un échantillon de 104 responsables ou décideurs de sites de e-commerce, interrogés entre le 2 et le 28 mars 2018.

Typologie des sites : petit (< 1 M€), moyen (entre 1 et 10 M€), grand (entre 10 et 50 M€), leader (> 50 M€).

Secteurs : habillement ; tourisme ; équipement de la maison et du jardin ; culture, high-tech et électroménager ; généraliste ou autre.