Le SRI et l’UDECAM publient aujourd’hui le 25ème Observatoire de l’e-pub, réalisé par le cabinet Oliver Wyman.

Cette étude de référence, initiée par le SRI en 2009, analyse l’évolution et la répartition du chiffre d’affaires de la publicité digitale en France [1].

Le second semestre sauve l’année du Digital

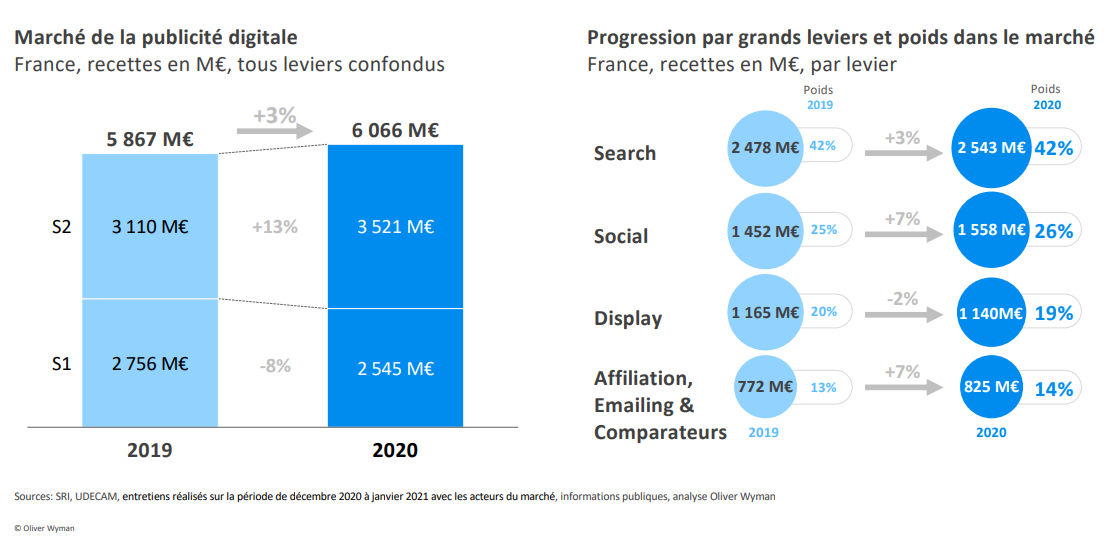

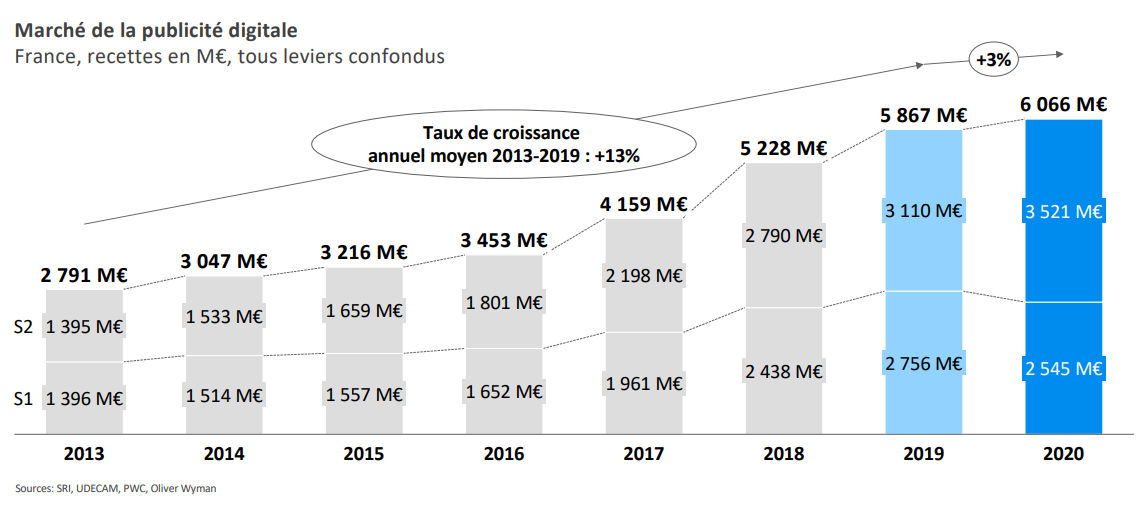

En 2020, sur fond de crise sanitaire et économique, les recettes de publicité digitale restent en légère croissance de 3% (6 066Me).

Le marché, qui a connu une importante baisse en S1 (-8%), a retrouvé de la vigueur au S2 avec une progression à +13%.

- Le Search est en hausse de 3% avec un poids stable à 42% (2 543M€). A noter la poussée du Retail Search +32% qui compte désormais pour 10% du Search.

- Le Social, moins impacté que les autres leviers au S1, confirme sa vigueur face à la crise avec une belle progression +7% sur l’année. Son poids progresse légèrement à 26% (1 558 M€).

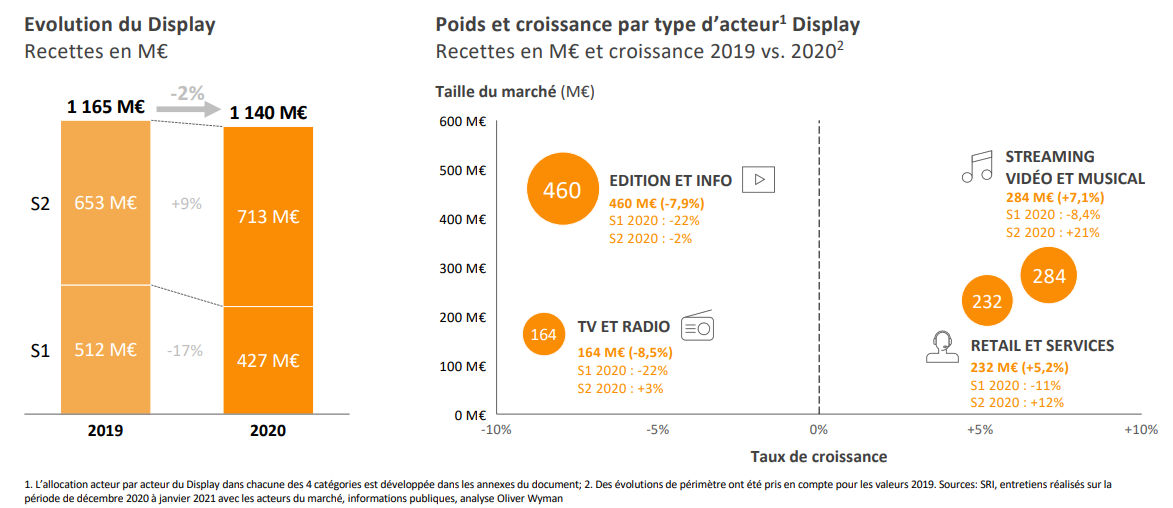

- Le Display est le levier le plus impacté avec un recul de -2% (1140M€). Fortement touché au S1 (-17%), il voit sa décroissance modérée par une belle reprise au S2 de +9%. Il compte pour 19% du marché.

- L’Affiliation, l’Emailing et les Comparateurs [2] affichent une remarquable croissance de +7%. Cela s’explique notamment par une logique de performance et d’activation commerciale renforcée par le contexte économique. Leur part de marché, en légère hausse, passe à 14% (825 M€).

L’année 2020 marque un ralentissement notable de la croissance de la publicité digitale par rapport à la moyenne de +13% par an observée depuis 7 ans.

Avec +3%, le digital, porté principalement par le Social et le Search, a globalement moins souffert que les autres médias.

Ces 2 leviers, qui ont bien résisté à la crise, confortent leur position pour représenter dorénavant 78% de la publicité digitale (hors ‘Affiliation, Emailing et Comparateurs’).

Fortunes diverses pour le Display…

Les acteurs du Display impactés par la crise ont cependant des dynamiques de croissance variables selon leur typologie [3]:

Edition & info

La catégorie la plus importante du marché (460 M€) affiche une baisse de -7.9% sur l’année.

L’impact de la crise a été très fort au S1 (-22%) malgré des records d’audience.

Historiquement orientés branding, ces acteurs ont de manière générale souffert d’une activation très ROIste des campagnes et du maintien des filtres d’exclusion des contextes liés au COVID.

Ainsi S2, même s’il reste meilleur que le S1, est en légère décroissance : – 2%.

Streaming vidéo & musical

Cette catégorie (284 M€) a la plus forte croissance du Display avec +7,1% en 2020 et cela malgré un S1 en chute à -8,4%.

Le temps passé sur ces plateformes est resté à des niveaux très élevés avec un retour marquant des grands annonceurs sur S2.

Retail & services

Cette catégorie a réussi à inverser la courbe entre S1 (-11%) et S2 (+12%) et connaît une croissance globale de +5,2% (232 M€).

La croissance de cette catégorie sur 2021 est avec une saisonnalité particulièrement marquée cette année en S2.

Radio & TV

Cette catégorie est la plus impactée, en baisse de -8,5% (164 M€) sur l’année 2020.

La progression de +3% en S2 n’a pas permis de compenser le net recul (-22%) du S1 lié à l’arrêt brusque des campagnes TV linéaire et de leurs déclinaisons digitales.

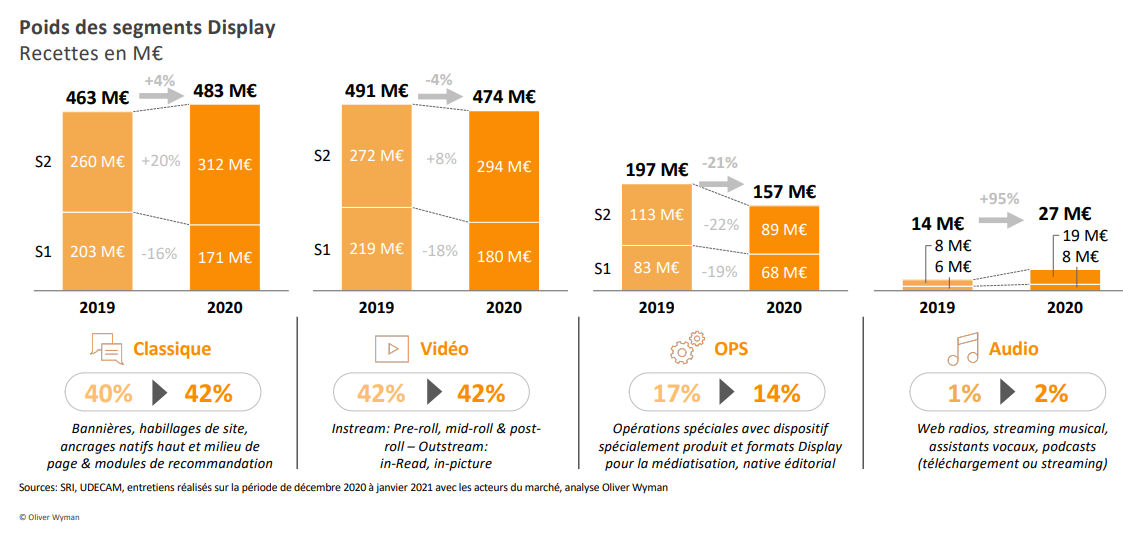

… et de fortes variations d’un format à l’autre

Les formats classiques

Leur poids est en légère hausse à 42% (483 M€) avec une croissance sur l’ensemble de l’année de +4%.

Très impactés au S1 (-16%), les formats classiques retrouvent une belle tenue au S2 avec une croissance à +20%.

Vidéo

Malgré le rebond du S2 à +8%, ce format est en légère décroissance, -4% (474M€). Son poids est stable à 42% du Display.

Opérations Spéciales

C’est le format le plus affecté avec une décroissance sur les 2 semestres. Sa baisse de -21%, fait passer son poids dans le Display de 17 à 14% (157 M€).

Audio

Malgré sa part encore limitée, sa croissance est exceptionnelle, notamment au S2, et permet à ce format de doubler sa valeur (27 M€).

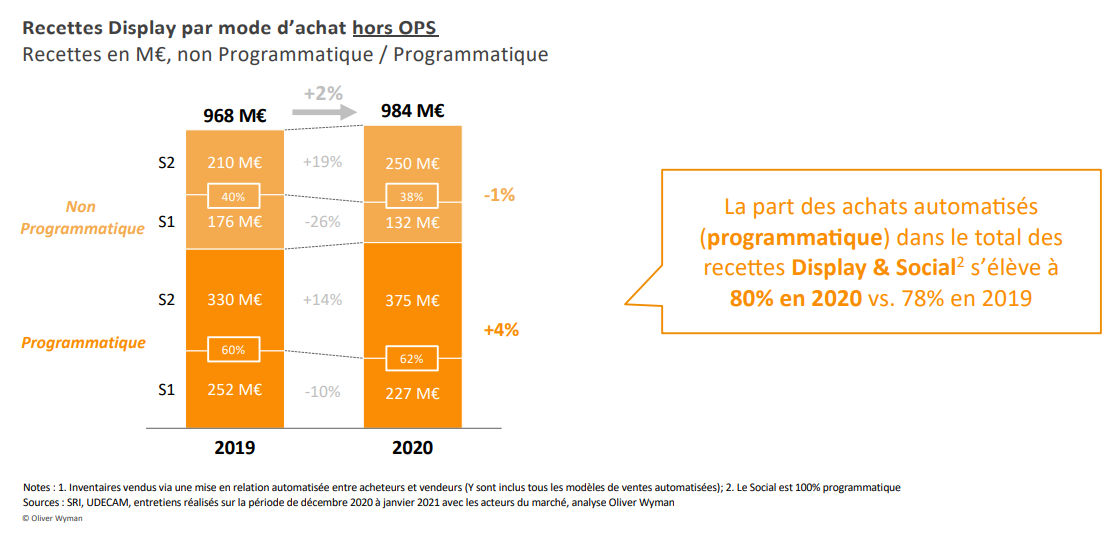

En termes de commercialisation, sur un total Display (hors OPS), le Programmatique [4] représente désormais 61% des recettes, avec une croissance de +4% sur l’année.

Si le programmatique affiche une décroissance moins importante que le non-programmatique sur S1, on note sur S2, une belle reprise du non-programmatique à +19% face au programmatique toujours dynamique +14%.

Pour mémoire, la part des achats automatisés dans le total Display + Social s’élève à 80% vs 78% en 2019…

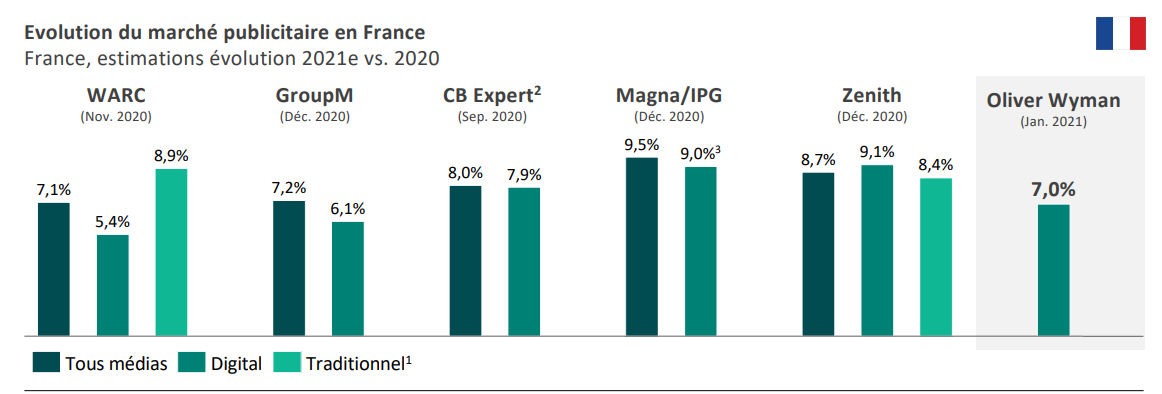

Quelles perspectives pour 2021 ?

Le cabinet Oliver Wyman propose une estimation pour 2021 du marché publicitaire digital en France à +7%, comptant pour 6,5 Mds€ [5].

Les perspectives 2021 sont évidemment conditionnées par l’évolution de la crise sanitaire et économique, à laquelle s’ajoutent de nombreux sujets particulièrement structurants pour les acteurs de l’écosystème publicitaire digital :

- La privacy, avec la mise en œuvre des recommandations CNIL sur l’usage de cookies et traceurs le 1er avril ou les incertitudes qui subsistent autour du règlement Eprivacy ;

- Les choix technologiques des « gatekeepers », concernant leur maîtrise des paramétrages utilisateurs, les solutions de remplacement des cookies tiers & les discussions européennes sur ces points (DMA et le DSA) ;

- Enfin, l’écoresponsabilité, autour du projet de loi Climat, la promotion de l’autorégulation publicitaire, ou encore les projets de mesure de l’empreinte carbone des campagnes.

Emmanuel Amiot, Partner Communication, Média et Technology chez Oliver Wyman conclut :

« Avec 3% de croissance en 2020, la pub digitale a montré son extrême capacité de rebond sur un marché structurellement en croissance, alimenté par la recherche de la performance, le ecommerce et les grandes plateformes du Social et du Search qui représentent désormais près de 80% du marché.

L’année 2021 devrait confirmer la tendance positive du S2, une atténuation encore plus forte de la frontière entre performance et branding, ceci malgré les incertitudes liées au contexte réglementaire, aux choix technologiques des grandes plateformes et au contexte politique autour de l’écosystème publicitaire. »

[1] Le marché de la publicité digitale est entendu ici comme ‘les recettes des médias’.

Cette étude couvre tout le marché français de la publicité digitale, dont les grands acteurs américains, et croise de multiples sources : chiffres déclarés des régies du SRI et des agences de l’Udecam, entretiens qualitatifs auprès des acteurs du marché, analyses de différentes publications financières internationales et estimations par Oliver Wyman.

[2] Catégorie précédemment intitulée « Autres Leviers ».

[3] Une liste non exhaustive de cette segmentation figure dans les annexes de la présentation.

[4] Programmatique : mise en relation automatisée de vendeurs et d’acheteurs d’inventaires publicitaires. Le programmatique inclut tous les modèles de transactions publicitaires automatisées. (Source : lexique programmatique SRI, 2016). NB : le Social est, par nature, programmatique.

[5] Cette prévision a été construite par Oliver Wyman à partir des estimations de baisse du PIB par secteurs de l’économie française en 2020 et complétée par une quarantaine d’entretiens réalisés entre décembre 2020 et janvier 2021.